Ο COVID-19 κάνει τις τράπεζες “commodity” για τους πολίτες

Μπορεί η κρίση του COVID-19 να εκτόξευσε τις ηλεκτρονικές τραπεζικές συναλλαγές, παγκοσμίως, ωστόσο, αυτή η στροφή στο e-banking δεν είναι χωρίς κόστος. Για την ακρίβεια, απότομη μετάβαση στην ψηφιακή τραπεζική κατά την διάρκεια της πανδημίας μειώνει ραγδαία την εμπιστοσύνη των καταναλωτών.

Η αντικατάσταση της προσωπικής επαφής με το e-banking, κατά την πανδημία, κλόνισε την εμπιστοσύνη των καταναλωτώνΗ έλλειψη ισχυρής συναισθηματικής σύνδεσης με την τράπεζα τους, οδηγεί τους πελάτες-καταναλωτές να αντιμετωπίζουν τις τραπεζικές υπηρεσίες ως “commodity”, με την τιμή να αποτελεί τον βασικό παράγοντα διαφοροποίησης μεταξύ των τραπεζών. Το 37% των καταναλωτών κατατάσσει το λεγόμενο “value for money”, ως τον βασικότερο παράγοντα συναλλαγής με μια τράπεζα.

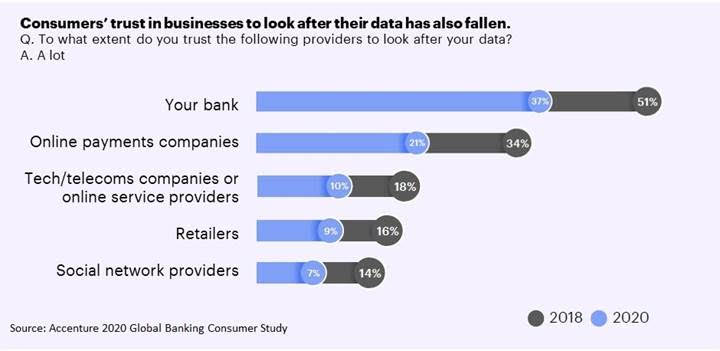

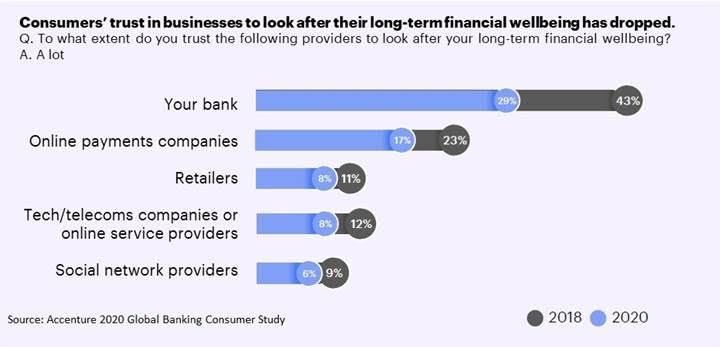

Σύμφωνα με νέα μελέτη της Accenture, η αντικατάσταση της προσωπικής επαφής και αλληλεπίδρασης στα τραπεζικά υποκαταστήματα με απρόσωπες συναλλαγές μέσω ψηφιακών καναλιών στη διάρκεια της πανδημίας μείωσε την εμπιστοσύνη των καταναλωτών προς τις τράπεζες. Η μελέτη “Global Banking Consumer 2020” - σε δείγμα 47.000 καταναλωτών σε παγκόσμιο επίπεδο - δείχνει ότι μόλις το 29% των καταναλωτών εμπιστεύεται “πολύ” τις τράπεζες στη διαχείριση της μακροπρόθεσμης οικονομικής τους ευημερίας, σε σύγκριση με 43% πριν δύο χρόνια.

Ενώ οι τράπεζες ενθάρρυναν τους καταναλωτές να χρησιμοποιούν τα ψηφιακά κανάλια, αιφνιδιάστηκαν με τη δυναμική αυτής της τάσης, ως απόρροια της πανδημίας. “Η αύξηση της χρήσης ψηφιακών υπηρεσιών λόγω της πανδημίας, αποτελεί δίκοπο μαχαίρι για τις τράπεζες. Παρ’ ότι επέτρεψε στις τράπεζες να εξυπηρετούν πιο αποτελεσματικά τους πελάτες, τις ανάγκασε να δημιουργήσουν λύσεις λειτουργικά επαρκείς, αλλά ελλιπείς στη συναισθηματική εμπειρία του χρήστη”, διαπιστώνει η μελέτη.

Λύση οι βιντεοκλήσεις;

Η μελέτη προτείνει ότι οι τράπεζες θα πρέπει να αξιολογήσουν πώς η συμπεριφορά των καταναλωτών έχει επηρεαστεί από την πανδημία και να καθορίσουν ποιες αλλαγές στην καταναλωτική συμπεριφορά θα είναι μόνιμες. Για παράδειγμα, η αυξανόμενη απήχηση των βιντεοκλήσεων.

Πριν από την πανδημία, μόνο το 15% των καταναλωτών είχε μιλήσει με έναν τραπεζικό σύμβουλο μέσω βιντεοκλήσης. Τώρα σχεδόν οι μισοί (46%) δήλωσαν ότι είναι πρόθυμοι να συνεχίσουν να το κάνουν - ακόμα κι όταν ξανανοίξουν τα υποκαταστήματα. Μάλιστα, το 35% δήλωσε ότι από εδώ και πέρα θα προτιμούν τις βιντεοκλήσεις από τις προσωπικές συναντήσεις.

Ωστόσο, οι τράπεζες πρέπει να κατανοήσουν πώς τα διαφορετικά κανάλια επικοινωνίας επηρεάζουν την εμπιστοσύνη των καταναλωτών. Για παράδειγμα, όταν οι καταναλωτές λαμβάνουν συμβουλές για προϊόντα και υπηρεσίες, μόνο το 28% αυτών δήλωσε ότι θα εμπιστευόταν “πολύ” έναν τραπεζικό υπάλληλο, που παρέχει συμβουλές μέσω βιντεοκλήσης. Την ίδια στιγμή, το 36% και το 48% είπε ότι θα εμπιστεύονταν “πολύ” έναν υπάλληλο για παροχή συμβουλών μέσω τηλεφώνου ή αυτοπροσώπως σε ένα υποκατάστημα, αντίστοιχα.

Αλλαγή τράπεζας

Η μελέτη αναφέρει ότι η συμπεριφορά αλλαγής τράπεζας από τους καταναλωτές, η οποία παλιότερα αποτελούσε ισχυρό δείκτη αυξημένου ανταγωνισμού ή δυσαρεστημένων πελατών, έχει διαφοροποιηθεί τα τελευταία δύο χρόνια. Η δραστηριότητα μεταφοράς κύριων τραπεζικών λογαριασμών μεταξύ τραπεζών έχει μειωθεί σημαντικά, με μόλις το 3,8% των καταναλωτών να δηλώνουν ότι μετέφεραν τον κύριο τραπεζικό τους λογαριασμό σε άλλη τράπεζα τους τελευταίους 12 μήνες, σε σύγκριση με το 6,7% πριν από δύο χρόνια.